Российский рынок продукции высоких переделов, в особенности в области строительства, за прошедшие 20 лет претерпел серьезные изменения, как в структуре спроса, так и в структуре предложения, постепенно становясь все более ориентированным на качество.

Однако в последние годы появились тревожные тенденции, связанные с появлением дешевой, низкокачественной продукции из-за рубежа, в основном из Китая. На фоне экономической стагнации выбор низкой цены может быть оправданным, но не в том случае, если он снижает безопасность работ. Кроме того, практика показывает, что дешевизна как ориентир в перспективе не дает реальной экономии, но может привести к серьезным проблемам. Это хорошо заметно на примере одного из самых востребованных в строительной индустрии материалов – ламинированной березовой фанеры, в производстве которой наша страна занимает 1-е место в мире.

Спрос и предложение

Несмотря на опасения экспертов, в целом отрасль деревопереработки сравнительно легко перенесла вступление России в ВТО (предполагалось, что выполнение тарифных требований организации спровоцирует снижение объемов производства). Тем не менее, говорить о серьезном развитии рынка, по меньшей мере, рано.

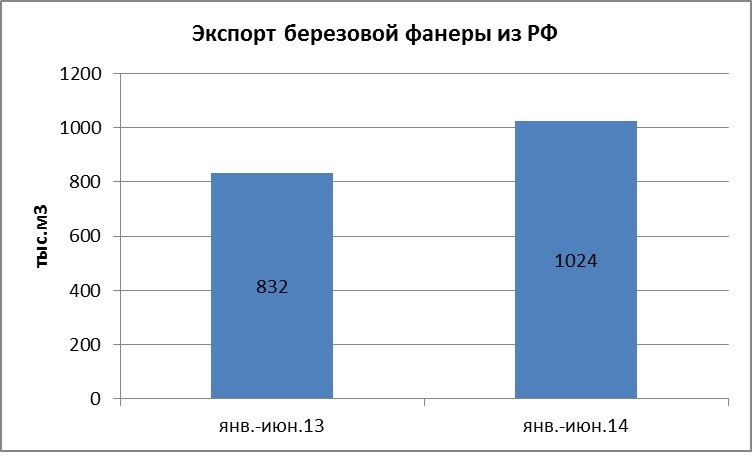

Безусловно, есть позитивные тенденции, связанные с высокой экспортоориентированностью отрасли. Например, за прошедший 2013 год экспорт отечественной клееной фанеры (код ТН ВЭД 4412) вырос почти на 8%, и этот тренд сохраняется (рис. 1).

Рис. 1. Рост российского экспорта березовой фанеры за 6 месяцев 2014 г.( Федеральная таможенная служба РФ)

Нужно отметить, что в структуре экспорта превалируют страны дальнего зарубежья и рост отгрузок здесь составил 8,3% за год, в то время как рост экспорта в страны СНГ достиг лишь 4,7%. Однако в целом для российского рынка фанеры 2013 год ознаменовался замедлением роста по сравнению с 2012 годом. В 2013 году объем потребления на внутреннем рынке РФ вырос лишь на 5% по сравнению с более высоким спросом в 2012 году (+7% к 2011 году). Причем прошлогодний рост, осложненный трехкратным замедлением экономики страны, произошел, во многом, благодаря крупным государственным инфраструктурным проектам, таким как Олимпиада в Сочи и Дальневосточный саммит.

В 2014 г. темп прироста ВВП опустится ниже отметки 1% (рис. 2). Эксперты по-разному оценивают дальнейшие перспективы российской экономики. В то время как Focus Economics прогнозирует в 2015 г. восстановление роста (1,6%), международные финансовые институты дают более консервативные прогнозы: МВФ прогнозирует рост на уровне 0,5%, а ЕБРР — падение на 0,2%. Стоит отметить, что ускорение роста экономики России в следующем году до 1,6% в отсутствие сильных фундаментальных предпосылок к тому во II полугодии 2014 г. представляется маловероятным.

Рис. 2. Рост ВВП в мире и падение ВВП в России, 2012-2015 гг.( Focus Economics Август 2014)

Причиной замедления спроса на российском рынке фанеры является спад в основных сегментах потребления на внутреннем рынке на фоне благоприятной конъюнктуры на внешних рынках. Иллюстрацией может служить, например, спад мебельного производства, вызванный снижением покупательского спроса (рис.3).

Рис. 3. Спад мебельного производства в России, 2012-2013 гг. (Ассоциация российских мебельщиков и деревообработчиков)

Свой вклад в процесс вносит и серьезная девальвация рубля по отношению к мировым валютам, произошедшая в конце 2013 – начале 2014 года. Сокращение внутреннего спроса в России и ослабление курса рубля к евро и доллару на 8-10% в I полугодии 2014 года привели к еще большей переориентации производителей фанеры на экспортные рынки. В I полугодии 2014 года, по данным Федеральной таможенной службы РФ, прирост экспорта березовой фанеры составил 23% к уровню I полугодия 2013 года. Этому способствовала хорошая динамика в начале 2014 года рынков Ближнего Востока, Центральной Европы, прежде всего Германии, Великобритании и США.

Основным драйвером внутреннего спроса на фанеру по-прежнему служит строительство, прежде всего монолитное, где востребована ламинированная березовая фанера. Судя по статистике (данные Росстата), объем ввода жилой недвижимости в России в январе-феврале 2014 г. вырос на 34,3% (в сравнении с аналогичным периодом 2013 г.), тем не менее, ее анализ не внушает оптимизма. В 2013 году объемы строительных работ в денежном выражении впервые после кризиса «ушли» в отрицательную зону и снизились на 1,5%. В I полугодии 2014 года падение продолжилось, отрасль сократилась на 2,6% к уровню аналогичного периода 2013 года (рис. 4).

Рис. 4. Снижение объема строительных работ в России в I полугодии 2014 гг.( Росстат)

На фоне общего снижения деловой активности можно предположить, что растущий ввод жилья и коммерческой недвижимости отражает завершающую фазу проектов, запущенных на волне посткризисного восстановительного роста. Например, согласно отчету Национального Рейтингового Агентства, темпы роста промышленности строительных материалов замедлились до минимальных значений, а железнодорожные перевозки цемента в РФ в январе-мае 2014 года уменьшились на 3,6% к соответствующему периоду 2013 года.

Влияют на спрос и структурные изменения в экономике и строительной отрасли, вызванные общим спадом. Например, очевидно, что в последнее время происходит перераспределение спроса в пользу жилья эконом-класса в панельных домах. Например, на рынке Санкт-Петербурга (одного из крупнейших центров монолитного строительства), по данным Colliers International, доля «панели» достигла 54%. Как следствие, востребованность опалубочной фанеры в массовом строительстве также будет снижаться, причем текущая экономическая ситуация и внешнеполитическая неопределенность не дают оснований прогнозировать рост спроса на жилую и коммерческую недвижимость в среднесрочной перспективе.

Как долго будет продолжаться рецессия строительной отрасли? По мнению Центра конъюнктурных исследований НИУ ВШЭ, после спада во II квартале 2014 года есть основания полагать, что в III-IV кварталах ситуация на строительном рынке может измениться. Надежда строительной отрасли – это, прежде всего, реализация государством инфраструктурных проектов. Часть этих проектов финансируется за счет средств из Фонда национального благосостояния, и средства уже выделены. Однако вряд ли в перспективе стоит ждать кардинального и долговременного улучшения ситуации.

Еще одним фактором, отрицательно влияющим на российский рынок фанеры, является рост импорта из Китая. «Отгрузки нашей продукции за рубеж в I полугодии 2014 г. выросли на 16%, – говорит Юлия Ермакова, руководитель отдела маркетинга группы «СВЕЗА», мирового лидера по производству березовой фанеры. – В то же время поставки на рынок РФ за тот же период, хотя и незначительно (0,3%), но сократились. Сложившаяся ситуация говорит об изменении структуры спроса в пользу более дешевой и менее качественной продукции, в основном из Китая».

Китайская экспансия

Действительно, статистика показывает, что импорт фанеры из Китая в РФ в I полугодии увеличился почти на четверть (23%) (рис. 5). Интересно, что на сопоставимую величину (26%) вырос экспорт фанеры из России.

Рис. 5. Рост импорта фанеры из Китая в Россию, 2010-2014 гг. (Федеральная таможенная служба РФ)

На сегодняшний день Китай занимает 1-е место в мире в производстве и экспорте фанеры. Однако «китайская специфика» состоит в том, что для изготовления фанеры используются низкокачественное сырье и материалы. В частности, основным сырьем служит рыхлая древесина тополя. В результате по прочностным характеристикам и влагостойкости фанера из Китая в разы уступает отечественным аналогам из березы.

«Срок службы китайской ламинированной фанеры, – говорит Юлия Ермакова («СВЕЗА»), – не превышает 5 циклов заливки монолита против 50-60 для нашей, березовой. Это вызвано не только плохим качеством древесины, но и низкой культурой производства, поскольку значительная часть китайской фанеры делается в кустарных и полукустарных условиях. При этом цена на эту продукцию меньше процентов на 30-40, чем на российскую фанеру. То есть китайские производители берут низкой стоимостью, обусловленной дешевой рабочей силой и плохим сырьем».

Качество китайской фанеры, в особенности ламинированной, действительно в массе своей очень низкое. Причина тому – недостаток современных производственных мощностей (лесоперерабатывающая промышленность Китая лишь 2 года назад стала выходить из глубокого кризиса, который серьезно затронул множество крупных предприятий, приведя к их закрытию). Поэтому крупные заказы, как правило, дробятся и передаются на исполнение множеству небольших предприятий, где технологические режимы зачастую не соблюдаются.

При этом российский рынок приобретает для китайцев особое значение. Дело в том, что в Европе и США в последнее время крайне серьезно относятся к качеству и происхождению фанеры и требуют FSC-сертификации продуктов (Forest Stewardship Council – Лесной Попечительский Совет – международная некоммерческая организация, содействующая экологически ответственному лесопользованию). Поэтому импортеры там скорее отдадут предпочтение российской или малазийской фанере.

Нужно ли строить стену?

Стоит ли бороться с китайской экспансией и переделом внутрироссийского рынка фанеры? И если да, то как? Вопросы далеко не праздные. Во-первых, импорт из Китая отрицательно влияет на отечественных производителей, работающих в низком ценовом сегменте. Условия конкуренции здесь заведомо не равны: до недавнего времени китайская деревообработка дотировалась государством, которое стимулировало внешнеторговую экспансию своих производителей. В России же реальный сектор, по большому счету, может надеяться только на себя.

Стоит заметить, что наметившаяся в I полугодии 2014 года тенденция «оживления» мелких производителей фанеры вряд ли будет долгосрочной. Рост вызван тем, что на фоне переориентации основных производителей на экспортные рынки небольшие российские производители фанеры формата 5х5 смогли реализовать свой потенциал (рис.6).

Рис. 6. Рост доли небольших производителей фанеры формата 5х5 на российском рынке, 2013-2014 гг.( Pyrabelisk, Федеральная таможенная служба РФ)

Во-вторых, и это немаловажно, использование некачественной фанеры, особенно, в строительстве, вполне способно привести к печальным последствиям. Достаточно вспомнить показательный израильский опыт – там, при строительстве одной из главных трасс страны, дороги Tel Aviv – Ashdod, пришлось разбирать и полностью переделывать мост Sayarim, который начал разрушаться уже в процессе монтажа. Выяснилось, что авария произошла из-за использования низкокачественной ламинированной фанеры из Китая. Из-за ее плохой влагостойкости опалубочные щиты покоробило, в результате чего была нарушена геометрия конструкции и существенно снизилась прочность бетона, что и привело к аварии.

«Стоимость опалубочной фанеры, конечно, влияет на затраты в ходе монолитного строительства, – говорит Александр Павлов, учредитель и генеральный директор компании «ГенСтройИнвест», – но не слишком значительно, в сумме расходов это едва ли больше 1-2%. Однако чем выше ее оборачиваемость в опалубке, тем выгоднее приобретать качественную, хотя и более дорогую продукцию. Поскольку на второй и последующие циклы материал потребуется докупать гораздо реже, итоговая стоимость работ будет ниже. Дешевая же фанера способна выйти из строя уже после двух заливок. Можно сказать, что это деньги, выброшенные на ветер».

Между тем, бороться с китайской экспансией очень непросто, что доказывает опыт США. В начале 2013 г. Министерство торговли США заявило о намерении установить заградительные пошлины на китайскую фанеру (итоговые цифры составили 59,6% для продукции из лиственных пород). Это повышение призвано было скомпенсировать субсидии, которые китайское правительство применяло для удержания цен на низком уровне.

Поводом стало обращение ряда американских производителей фанеры в штатах Северная Каролина, Нью-Йорк и Орегон, которые сформировали Коалицию за честную торговлю. Ожидалось, что столь радикальные меры позволят остановить демпинг китайской продукции на территории США по ценам более чем на 300% ниже реальной рыночной стоимости. Косвенным образом радикальный американский антидемпинг способствовал росту российского экспорта в США, позволив довести долю США в общем объеме экспорта фанеры из России до 13%. В 2013 г. поставки отечественной фанеры на рынок США выросли на 22% и составили 151,7 тыс. м3. Стоит оговориться, что после обращения Китая в ВТО пошлины были частично отменены в 2014 году.

Российская экономика сегодня переживает далеко не лучшие времена. Но наметившаяся тенденция вытеснения высокотехнологичной российской продукции и замена ее на более дешевую низкосортную китайскую вызывает тревогу. Международный опыт показывает, что с подобным демпингом следует эффективно бороться, поддерживая отечественных производителей и стимулируя добросовестную конкуренцию внутри страны.

Источник: пресс-служба "СВЕЗА", www.sveza.com

ТОП ЧИТАЕМЫХ

Новости

Зальцгиттер сократит размеры и продолжит эксплуатацию сталелитейного завода HKM

Новости

Праздничное затишье сохраняет спокойствие на европейском рынке стали HRC

Новости

Точка зрения: Производство листового проката в Мексике может восстановиться в 2026 году

Новости

TSR поставляет TSR40 для bluemint компании thyssenkrupp

Новости

"Северсталь" приступила к пусконаладке обжиговых машин строящегося комплекса железорудных окатышей

Новости

Бразилия отмечает демпинг HRC и удерживает пошлины

Новости

Европейский рынок HRC затих на фоне новогодних праздников